Zentrale Fragen

1. In welchem Land wird aktuell die Windkraft am stärksten ausgebaut?

2. Vor welchen Herausforderungen stehen die Hersteller von Windturbinen?

3. Wie können westliche Anbieter vom Zukunftsmarkt der Windturbinen profitieren?

Weltweit setzen sich Länder immer ambitioniertere Klimaziele, die nur erreicht werden, wenn die erneuerbaren Energien massiv ausgebaut werden. Windenergie spielt dabei eine entscheidende Rolle, womit auch Windturbinen immer wichtiger werden. Trotz dieser an sich positiven Aussichten herrscht derzeit ein rauer Wind auf diesem Markt. Neben der Erklärung, warum das so ist, erfahren Sie in diesem Impuls, wo die Windenergiegeneratoren weltweit am stärksten ausgebaut werden, welche Akteure den globalen Windturbinenmarkt dominieren und mit welchen Herausforderungen sie zu kämpfen haben. Schließlich skizzieren wir, wie Hersteller von diesem Zukunftsmarkt profitieren können.1

China führt beim Ausbau der globalen Windenergieanalgen und ist Heimat von zehn der weltgrößten Turbinenhersteller

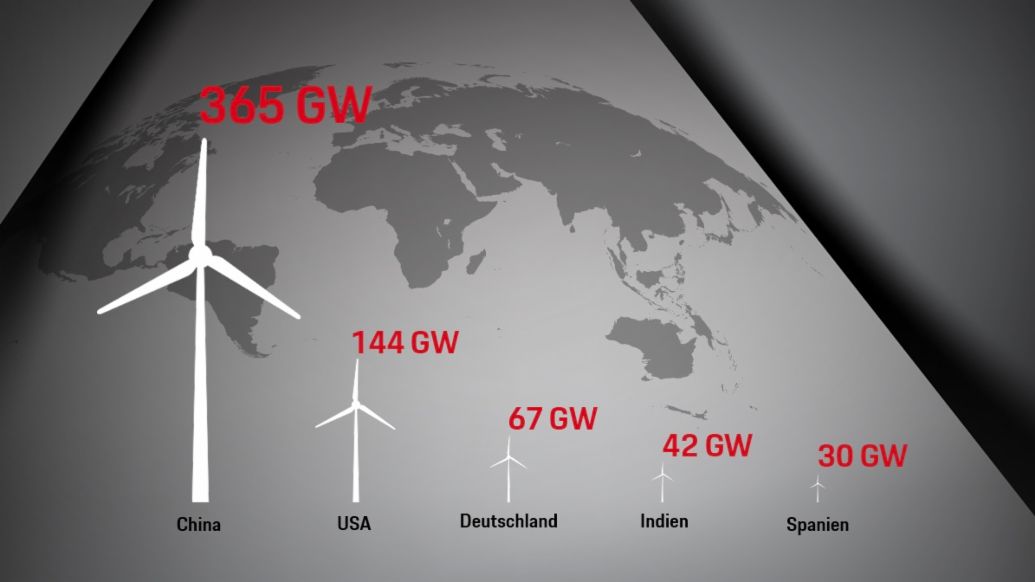

Seit rund zwanzig Jahren werden Anlagen zur Gewinnung von Windenergie weltweit umfassend ausgebaut. 2022 betrug die globale kumulierte Ausbaukapazität laut GWEC2 906 Gigawatt. Davon entfielen knapp 93 Prozent auf Windanlagen an Land (Onshore).3 Am intensivsten wird Windenergie in China ausgebaut. Derzeit verfügt die Volksrepublik über Gesamtkapazitäten von 365 Gigawatt. Damit ist die in China installierte Kapazität um über 150 Prozent höher als in den USA, die mit 144 Gigawatt den zweiten Platz belegen. Es folgen Deutschland (67 Gigawatt), Indien (42 Gigawatt) und Spanien mit 30 Gigawatt an installierter Kapazität.4

Der dramatische Vorsprung der Volksrepublik zeigt sich auch daran, dass 2022 in China fast die Hälfte (47 Prozent) aller Neuinstallationen an Land entstanden; noch signifikanter ist der Unterschied bei Offshore-Anlagen: hier entstanden in China 58 Prozent der Neuinstallationen des Jahres 2022.

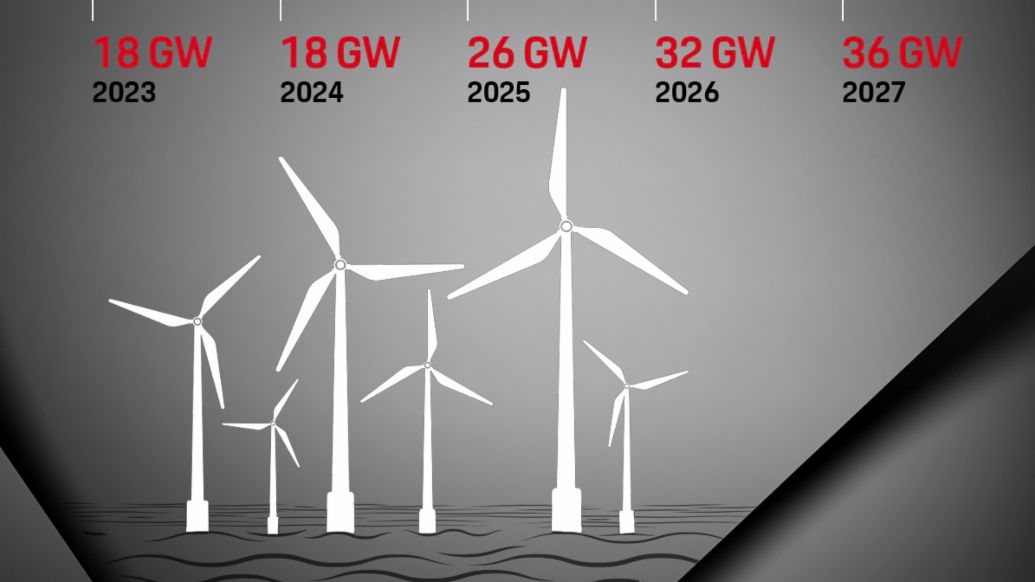

Damit ist China in dem Segment führend, das in Zukunft voraussichtlich stärker wachsen wird. Im Jahr 2027 erwartet der GWEC global rund 36 Gigawatt an neuen Offshore-Installationen. Im Onshore-Bereich wird ein Zuwachs von rund 122 Gigawatt erwartet.5

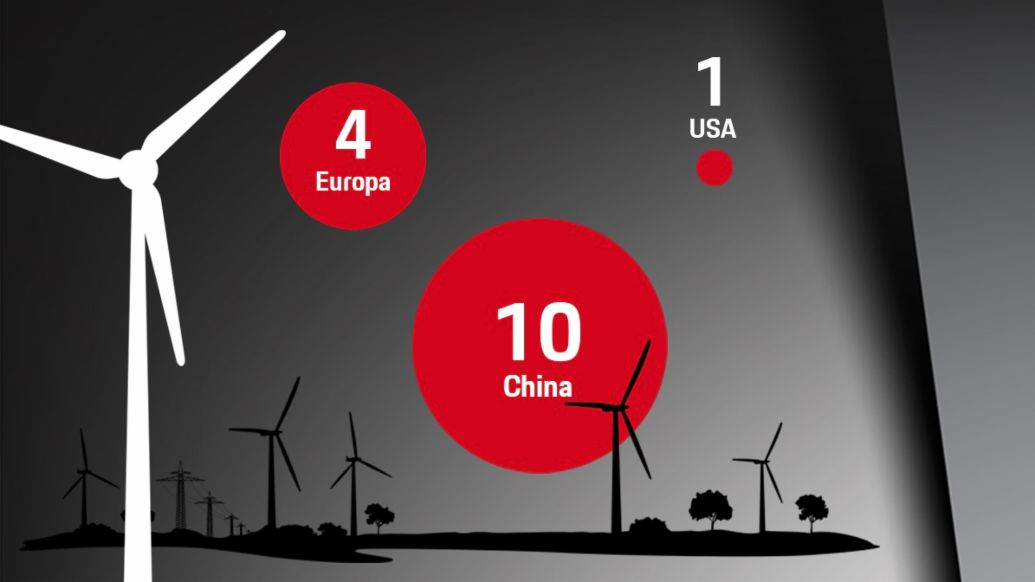

Da China global über die größten Windkraftkapazitäten verfügt, verwundert es nicht, dass von den 15 größten Windturbinenherstellern ganze zehn aus China stammen. Vier der großen Hersteller kommen aus Europa, einer aus den USA.6

Die wirtschaftliche Großwetterlage lässt die Preise für Windturbinen steigen

Wie andere Anbieter auch waren die Hersteller von Windturbinen massiv von der Corona-Pandemie betroffen. Hauptfaktoren waren hohe Rohstoffpreise (vor allem für Kupfer und Stahl) und Frachtkosten sowie instabile Lieferketten.

So fiel die Lieferzuverlässigkeit während der Pandemie auf nur noch fünf Prozent, was zu massiven Verzögerungen beim Anlagenausbau und verzögerter Inbetriebnahme von Windparks führte. Das hatte teils empfindliche Konventionalstrafen für die Hersteller zur Folge und verschärfte deren Kostendruck. Inzwischen hat sich die Lage weltweit etwas entspannt, bleibt aber weiterhin herausfordernd.

Frachtkosten sind ein relevanter Faktor für Windturbinenhersteller, da Anlagenteile oft auf einem Kontinent hergestellt und auf einem anderen montiert werden; bei Onshore-Anlagen machen Frachtkosten bis zu 6 Prozent der gesamten Investitionskosten aus. Diese Effekte haben dazu geführt, dass die großen Anbieter ihre Preise in den letzten zwei Jahren um bis zu 30 Prozent und mehr erhöht haben.7

Preiskampf, Qualitätsprobleme und sich ändernde politische Rahmenbedingungen prägen die Branche

Bis vor kurzem allerdings, und diese Auswirkungen sind immer noch spürbar, lieferten sich die Hersteller einen intensiven Preiskampf. Zudem, darauf weisen alle Gesprächspartner hin, steht die Branche vor permanenten Unsicherheiten, da sich politische Prioritäten, Rahmenbedingungen und somit auch Budgets immer wieder ändern können.

So wurden zum Beispiel in Dänemark kürzlich 33 Windparks mit einer Gesamtleistung von 13—21 Gigawatt auf Eis gelegt und eine Überprüfung der Genehmigungsverfahren mit der Übereinstimmung der EU-Regeln eingeleitet.8

Da gleichzeitig die EU-Kommission Investitionen in neue Gas- und Atomkraftwerke neuerdings als klimafreundlich einstuft, besteht zudem die Gefahr, dass EU-Mittel nun von der Windkraft abfließen.

Neben diesen finanziellen Unsicherheiten liegen Herausforderungen in langen und komplexen Genehmigungsverfahren: „Von der Planung bis zur Inbetriebnahme einer Windkraftanlage kann es, je nach Region, drei bis fünf Jahre dauern. Diese langen Verfahren machen uns das Leben nicht leicht“, so ein europäischer Produktionsvorstand. Allein in Deutschland hängen beispielsweise derzeit 10 Gigawatt in Genehmigungsverfahren. 1,73 Gigawatt, die sich derzeit in Planung befinden, haben sogar das avisierte Inbetriebnahme-Datum bereits überschritten.

Allerdings gibt es auch hausgemachte Branchenprobleme wie die mangelnde Qualität vieler Anlagen. Die zeigt sich entweder daran, dass wichtige Komponenten ausfallen oder komplette Turbinen kollabieren. So brach im September 2021 eine Windkraftanlage in Deutschland in sich zusammen und im Frühjahr 2022 stürzte eine große neue Turbine in Litauen ein.

Neben dem Qualitätsproblem muss die Branche enorme technologische Hürden nehmen. So erfordern Großanlagen kostengünstige Ausgleichs- und Speicherlösungen, um die Netzsicherheit zu garantieren, wenn kein Wind weht. Das ist vor allem für schwächere und weniger stabile Netze problematisch.

Geprägt wird der Markt außerdem durch die Entwicklung hin zu Offshore-Großanlagen, die bis zu 15 Megawatt erbringen; gleichzeitig verschärft sich der Markt für kleinere Onshore-Anlagen für bis zu sieben Megawatt. „Die kann heutzutage fast jeder Anbieter problemlos herstellen“, erklärt ein Chief Technical Officer. Insgesamt, auch das zeigen unsere Gespräche, ist die Branche durch harten Wettbewerb und damit einhergehender Konsolidierung geprägt. So verschwand beispielsweise im Getriebesegment in den letzten zehn Jahren die Hälfte aller Anbieter.

Ein weiteres Marktspezifikum ist der sehr kleine Markt für Rotorblätter. Ganze zehn Hersteller bedienen 80 Prozent der weltweiten Nachfrage. „Die Herstellung ist äußerst komplex und erschwert neuen Anbietern den Markteinstieg“, berichtet ein Senior Manager. „Deswegen sind wir von den wenigen Anbietern ziemlich abhängig.“

Auch auf Seite der Windkraftanlagenhersteller wird in China ein Zusammenschluss zu wenigen großen Herstellern erwartet.

Wie können westliche Anbieter vom Zukunftsmarkt der Windturbinen profitieren?

Um diesen Zukunftsmarkt nicht vermehrt den chinesischen Anbietern zu überlassen, müssen vor allem europäische und US-amerikanische Hersteller flexibler und innovativer werden. Entscheidend ist die kontinuierliche Anpassung der jeweiligen Geschäftsstrategie. Es gilt, die Kernmärkte und die Wettbewerbsfähigkeit des eigenen Portfolios kontinuierlich und kritisch zu bewerten. Konzentriert man sich also beispielsweise auf das Onshore-Geschäft und nimmt die Marktintensität in Kauf oder geht man aufs Meer und meistert logistische Komplexitäten für Installations- und Wartungsprozesse. So erreicht man beispielsweise die Anlagen in der Nordsee aufgrund widriger Witterungsbedingten durchschnittlich vier Monate im Jahr nicht für notwendige Wartungen. Daher sind intelligente und automatisierte Lösungen notwendig, um diese Prozesse zu vereinfachen und die Betriebszeiten der Turbinen zu maximieren.

Ebenso ist es überlegenswert, sich zu spezialisieren und beispielsweise die größten Rotorblätter herzustellen oder sich ausschließlich auf den Service, also auf Wartung und Instandhaltung, zu konzentrieren.

Ein entscheidender Faktor im Bereich der Windturbinen ist deren Qualität; denn faktisch werden keine Turbinen, sondern deren Energieertrag, verkauft. Kommt es hier zu Ausfällen, ist mit massiven Regressforderungen zu rechnen. Daher sind Betriebszeit und somit Qualität essenziell.

Aufgrund der skizzierten globalen Ausrichtung des Geschäftsmodells über Kontinente hinweg müssen Lieferketten besonders intensiv gemanagt werden. Einerseits müssen sie sehr viel resilienter gestaltet werden, wobei das Ökosystem der Lieferanten und relevante ESG-Aspekte immer mitzudenken sind. Andererseits kann es hilfreich sein, Risiken durch Partnerschaften zu minimieren.

Schließlich muss das Betriebsmodell kontinuierlich neuen Herausforderungen angepasst werden. Wie komplex oder schlank beispielsweise Produktionsprozesse sind, ergibt sich daraus, ob vergleichsweise leicht herzustellende Onshore-Turbinen produziert werden oder aber hochkomplexe Offshore-Anlagen. Ebenso müssen Logistikprozesse strategisch gestaltet werden. Bei Windturbinen handelt es sich um riesige Produkte, Offshore-Turbinen verfügen über Rotordurchmesser von bis zu 236 Metern. Bereits ein 50-Meter-Blatt wiegt 25 Tonnen – bei diesen Ausmaßen müssen Transport und Montage akribisch geplant sein.

Wenn diese Aspekte in kluge Strategien überführt werden, können europäische und US-amerikanische Windturbinenhersteller trotz derzeitiger Herausforderungen von diesem Zukunftsmarkt profitieren und so nicht nur erfolgreich sein, sondern gleichzeitig einen Wertbeitrag für die Energiewende leisten, der weit über ihren rein finanziellen Gewinn hinausgeht.

Zentrale Erkenntnisse

1. Am intensivsten wird Windenergie aktuell in China ausgebaut, derzeit verfügt die Volksrepublik über Gesamtkapazitäten von 365 Gigawatt.

2. Die Branche der Windturbinenhersteller ist geprägt von Preiskampf, Qualitätsproblemen und sich ändernden politischen Rahmenbedingungen.

3. Westliche Anbieter müssen flexibler und innovativer werden. Entscheidend hierbei ist die kontinuierliche Anpassung der Geschäftsstrategie.

Autoren

Dirk Pfitzer ist als Senior Partner bei Porsche Consulting für Industriegüter zuständig.

Dr. Ümit Aydin ist bei Porsche Consulting Partner im Bereich Industriegüter.

Dr. Dominik Eckstein ist bei Porsche Consulting Associate Partner für den Bereich Energy.

(1) In diesen Impuls sind die Erkenntnisse aus Gesprächen mit CxOs der führenden Anbieter sowie unsere Analyse öffentlich zugänglicher Daten eingeflossen.

(2) Global Wind Energy Council, der internationale Fachverband der Windkraftindustrie mit Sitz in Brüssel.

(3) GWEC (2023): “Global Wind Report 2023”.

(4) GWEC (2023): “Global Wind Report 2023”.

(5) GWEC (2023): “Global Wind Report 2023”.

(6) GWEC Market Intelligence.

(7) Eigene Berechnungen auf Basis von S&P Global Market Intelligence.

(8) Spiegel online: „Dänemark legt Dutzende Offshore-Windkraftprojekte auf Eis“, 09.02.2023.

Info

Text erstmalig erschienen im Porsche Consulting Magazin.